Как начать торговать на Форекс

Хочешь узнать, как начать торговать на Форекс и не остаться без штанов? Читай наши советы для начинающих трейдеров! Узнай, как выбрать брокера и разработать стратегию.

Мир валютного рынка Форекс манит своей кажущейся простотой и возможностью быстрого обогащения․ Однако, прежде чем с головой окунуться в этот увлекательный, но рискованный мир, необходимо тщательно подготовиться и изучить основы․ Как начать торговать на Форекс успешно и избежать распространенных ошибок? Этот вопрос волнует многих начинающих трейдеров․ Начать стоит с понимания принципов работы рынка, выбора надежного брокера и разработки собственной торговой стратегии․ Помните, что торговля на Форекс – это не игра, а серьезная работа, требующая знаний, терпения и дисциплины․

Подготовка к торговле на Форекс

Прежде чем приступить к реальной торговле, важно пройти несколько этапов подготовки․ Это поможет вам минимизировать риски и увеличить шансы на успех․

Изучение теории

Начните с изучения основ валютного рынка․ Узнайте, как формируются валютные курсы, какие факторы на них влияют, и какие существуют торговые инструменты․ Существует множество бесплатных ресурсов, таких как статьи, видеоуроки и вебинары, которые помогут вам в этом․

- Экономические индикаторы: Изучите влияние экономических новостей и отчетов на валютные курсы․

- Технический анализ: Освойте основные инструменты технического анализа, такие как графики, индикаторы и паттерны․

- Фундаментальный анализ: Понимайте, как политические и экономические события влияют на валютные пары;

Выбор брокера

Выбор надежного брокера – один из важнейших шагов на пути к успешной торговле․ Убедитесь, что брокер имеет лицензию авторитетного регулятора, предлагает выгодные условия торговли и предоставляет качественную поддержку клиентов․

Критерии выбора брокера:

- Наличие лицензии и регулирования․

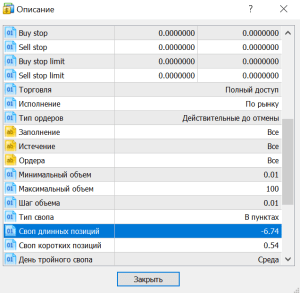

- Условия торговли (спреды, комиссии, кредитное плечо)․

- Торговая платформа (удобство, функциональность)․

- Поддержка клиентов (доступность, оперативность)․

Практические шаги

После того, как вы освоили теорию и выбрали брокера, можно переходить к практическим шагам․

Открытие демо-счета

Начните с открытия демо-счета․ Это позволит вам торговать виртуальными деньгами, не рискуя своими собственными․ На демо-счете вы сможете протестировать свои торговые стратегии, привыкнуть к торговой платформе и получить практический опыт․

Разработка торговой стратегии

Разработайте собственную торговую стратегию, которая будет соответствовать вашим целям и рискоустойчивости․ Ваша стратегия должна включать в себя четкие правила входа и выхода из сделок, а также правила управления капиталом․

Пример торговой стратегии:

| Параметр | Описание |

|---|---|

| Валютная пара | EUR/USD |

| Таймфрейм | H1 |

| Индикатор | Скользящая средняя (MA) |

| Правило входа | Цена пересекает MA сверху вниз (продажа) или снизу вверх (покупка)․ |

| Стоп-лосс | На уровне предыдущего максимума/минимума․ |

| Тейк-профит | В два раза больше стоп-лосса․ |

Как начать торговать на Форекс прибыльно? Ответ прост: постоянно учитесь, анализируйте свои ошибки и совершенствуйте свою торговую стратегию․ Управление капиталом также играет ключевую роль в успехе на валютном рынке․ Не рискуйте более чем 1-2% от своего капитала на одну сделку․

Теперь, когда вы знаете, как начать торговать на Форекс, важно помнить о постоянном обучении и адаптации к изменяющимся рыночным условиям․ Успех на Форекс требует терпения, дисциплины и постоянного совершенствования своих навыков․ Будьте готовы к неудачам, учитесь на своих ошибках и не сдавайтесь․ Помните, что путь к финансовой независимости требует времени и усилий․